Н. Д. Кондратьев: кризисы и прогнозы в свете теории длинных волн. Взгляд из современности

Часть IV. ЦЕНТР – ПЕРИФЕРИЯ. ПРОЦЕССЫ МОДЕРНИЗАЦИИ И КРИЗИСЫ

Заключение. Приближающийся кризис в свете теории длинных волн

(Л. Е. Гринин, А. В. Коротаев)

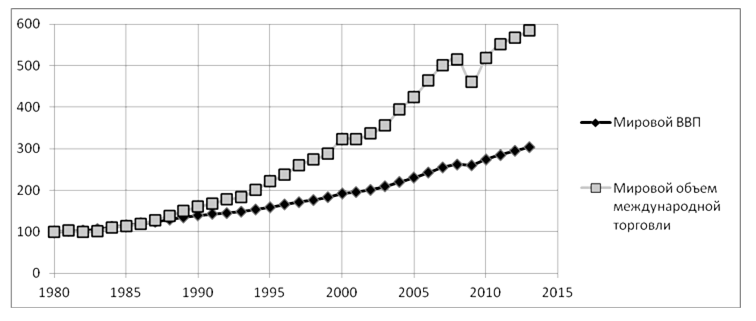

После 2010 г., когда наиболее тяжелые последствия глобального кризиса остались позади, мировая экономика вступила в полосу замедленного развития, с явными кризисно-депрессивными проявлениями в целом ряде стран. В целом наблюдаются слабые темпы экономического роста, которые в ряде стран опускаются до нулевых или отрицательных. Мировая торговля в 2011–2014 гг. росла медленно (тогда как ранее обгоняла рост ВВП, см. Рис. З-1), а в 2015–2016 гг. вовсе упала в денежном выражении, причем довольно резко (см., например: Мануков 2016). Возможностей для выгодного вложения финансов недостаточно, капиталы судорожно ищут такие ниши, что ведет к усилению волатильности то на развитых, то на развивающихся рынках. Меры, которые предпринимают правительства и центральные банки для поддержки экономики и финансовой системы, создают «пузыри» биржевых активов, но слабо влияют на покупательский спрос и экономический рост. В то же время это ведет к росту долговых обязательств и экзотическим финансовым операциям, которые способны в будущем подорвать финансовую устойчивость.

В данном Заключении с опорой на то, что уже было проанализировано выше в главах настоящей монографии, мы попытаемся описать ряд таких феноменов в современной экономике и показать, что их анализ дает основания предполагать в близкой перспективе новый экономический кризис.

Возврат в мировую экономику забытых экономических явлений

В последние несколько лет среди многочисленных проблем в отношении европейской и американской экономики все чаще упоминаются проблемы, связанные с дефляцией (то есть процессом, противоположным инфляции, который связан с понижением цен и соответственно увеличением стоимости денег). При этом в качестве примера рассматривается японская экономика, которая уже два десятилетия страдает от дефляции, несмотря на огромные размеры финансовых вливаний и усилия правительства разогнать инфляцию. В западных экономиках инфляция также низкая, временами нулевая, переходящая в дефляцию. В целом есть основания считать, что страны Европы заболевают «японской болезнью», а также что эта «болезнь» может прогрессировать либо носить хронический характер. В США, хотя и в меньшей степени, также имеются ее признаки, однако в самое последнее время инфляция немного ускорилась. В результате финансовые вливания в Европе могут стать, как и в Японии, постоянными. Ниже мы объясняем причины этой проблемы.

Рис. З-1. Относительная динамика роста мирового ВВП и мировой торговли (100 = уровень 1980 г.)

Источник: IMF 2016.

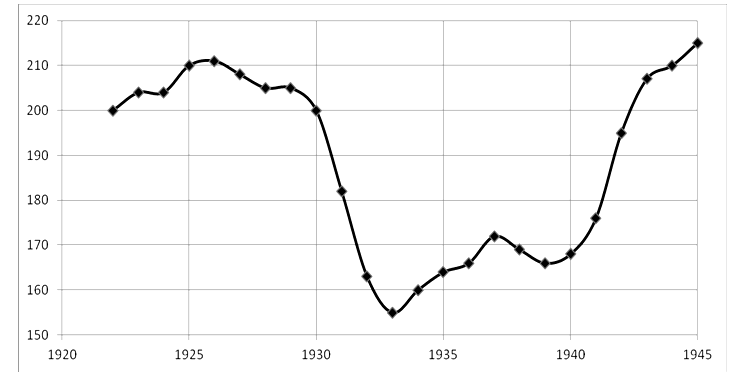

Дефляция и инфляция. В последние годы «забытая» дефляция (как и «забытые» среднесрочные жюгляровские циклы и кризисы) неожиданно вернулась. Так ощутимо она не напоминала о себе, пожалуй, с 1950-х гг. В XIX и первой половине ХХ в. дефляция периодически «давила» экономики, пожирая прибыль предпринимателей. Она означала падение нормы прибыли, банкротства и прочие критические явления. Великая депрессия была также связана с великой дефляцией, когда цены упали очень низко (см. Рис. З-2).

Рис. З-2. Динамика индекса потребительских цен США, 1922–1945 гг. (100 = уровень 1860 г.)

Источник: David, Solar 1977: 16–17 (Table 1).

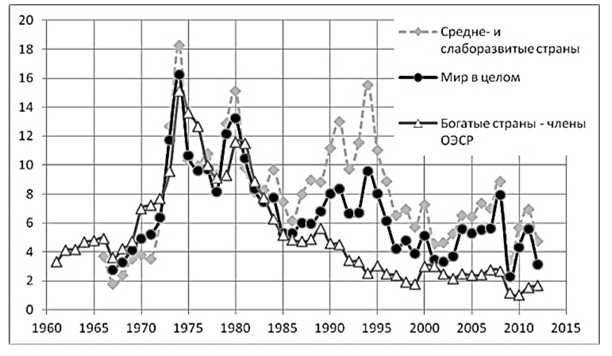

Однако с 1960-х гг. главным врагом стала инфляция. Она не отступила и в 1970-е гг., когда начался серьезный спад в западных экономиках в связи с ростом цен на нефть (см. ниже). Поэтому о дефляции забыли как о чем-то далеком, как об историческом архаизме. Появились теории вековой инфляции, органически присущей современной экономике с бумажными (не привязанными к золоту) деньгами и центральными банками, которые создают кредиты по собственному усмотрению. Борьба с инфляцией потребовала титанических усилий в 1980-е гг. Затем 1990-е гг. явили миру гиперинфляцию в бывших социалистических и ряде развивающихся стран (Рис. З-3). Но периодически гиперинфляция продолжала проявлять себя и позднее, как, например, в Зимбабве.

Рис. З-3. Данные Всемирного банка по темпам инфляции в мире, сильно-, слабо- и среднеразвитых странах, дефлятор ВВП (% в год)

Источник: World Bank 2016: NY.GDP.DEFL.KD.ZG.

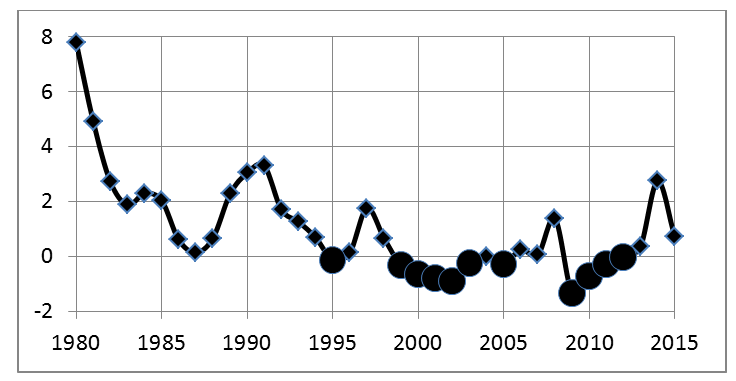

«Японская болезнь» и ее причины. На этом фоне странным и труднообъяснимым явлением выделялась Япония (см. Рис. З-4), которая после кризиса в начале 1990-х гг. (вызванного взрывом «пузыря» недвижимости) начала страдать от дефляции (1994 г. стал в этом смысле переломным).

Рис. З-4. Динамика темпов инфляции (% в год) в Японии, 1980–2015 гг.

Примечание: черные кружки обозначают годы с отрицательными значениями инфляции (то есть дефляционные годы).

Источник: IMF 2016. Рассчитано по индексу потребительских цен.

Это был первый случай после Второй мировой войны, когда развитая экономика страдала от потребительской дефляции. Если в каком-то году японцам удавалось достичь ценой колоссальной кредитной накачки небольшой инфляции, это считалось достижением. В последние годы премьер-министр Японии Синдзо Абэ поставил задачу – достичь целевого показателя по инфляции в 2 %. Но достичь этого до сих пор не удалось.

Для обществ, страдающих от инфляции, это выглядит смешным, но меры, которые предпринимают для этого японский ЦБ и правительство, по своим масштабам потрясают. Самое поразительное, что, несмотря на многочисленные программы стимуляции экономики и то, что на эти цели, а также для спасения банков были истрачены астрономические суммы, и внутренний долг страны едва ли не самый высокий среди развитых стран, экономический рост в Японии уже два десятилетия весьма слабый. Нередко он чередуется со спадом производства. В период с 2003 по 2007 г. общий подъем дал некоторый импульс скромному росту, но затем кризис буквально обвалил японский экспорт и промышленность. Таким образом, в Японии наблюдается «стагфляция наоборот». Причины этой затяжной «японской болезни» в целом экономической науке установить не удалось (см., например: Hilsenrath 2010). П. Кругман в 1998 г. использовал для подобной ситуации идущий еще от Дж. М. Кейнса термин «ловушка ликвидности» – это ситуация, когда денежные инструменты, включая кредитные ставки и эмиссию денег, не работают, не стимулируют спрос (Кругман 2013)[1]. Сейчас он считает (не без основания), что в такую «ловушку» попали и другие западные экономики. Но это не так много объясняет. Механизм работы данной «ловушки» неясен, рекомендации Кругмана, которые у комментаторов получили название «надувание пузырей», кажутся опасными. «Пузыри» имеют тенденцию лопаться, и этот взрыв стоит очень дорого.

На первый взгляд ситуация выглядит весьма загадочно. Кредитные ставки снижены до предела (до нуля), всякого рода операции на открытом рынке ЦБ проводятся постоянно (скупаются бумаги государственного долга, чтобы увеличить ликвидность банков), государство тратит гораздо больше, чем получает от налогов, поэтому долг растет. Проводятся другие стимулирующие акции (в частности, повышение и снижение налогов, раздача денег напрямую, изменение банковских правил и т. п.). А долгожданной инфляции все нет. Но при этом другие показатели в Японии весьма хорошие: уровень жизни высокий, продолжительность жизни тоже, научно-технический прогресс налицо.

Такой парадокс – денег в экономике все больше, а инфляция отсутствует – можно было бы списать на «загадочную японскую душу», что иногда и делают. Мол, население в Японии стареет, люди по привычке копят и не хотят тратить (действительно, накопления у японцев немаленькие), да и вообще в отличие от европейцев и американцев они не так склонны к консюмеризму. В вышеописанной ситуации (особенно в проблеме старения населения) есть доля истины, однако причина не только в этом. Симптомы «японской болезни» стали явственно просматриваться в Европе (см. Рис. З-5), а в какой-то мере и в США, что, вполне естественно, очень тревожит экономистов (наши объяснения этому феномену в Японии и мире см.: Гринин, Коротаев 2015).

Следовательно, причины кроются в общих чертах развитых экономик (население которых стареет, а все больше потребительских товаров поставляется из развивающихся стран) и мировой экономики в целом.

Объяснение дефляции и других явлений

Для объяснения возврата дефляции можно использовать две идеи. Первая заключается в том, что методы для борьбы с экономическими кризисами и депрессиями, которые были выработаны после Второй мировой войны и успешно опробованы в национальных экономиках, не работают на мировом уровне. Ранее кейнсианско-монетаристские методы помогали в национальных экономиках «охлаждать» бурные экономические подъемы, которые вели к быстрому росту цен, и сглаживать последствия депрессий, когда цены могли стремиться к снижению. Это поддерживало более равномерное развитие. Но на мировом рынке действуют законы нерегулируемой экономики, которые ведут к сильным колебаниям.

Вторая идея вытекает из первой. Следовательно, инфляционные и дефляционные периоды в мировой экономике имеют циклический характер. И собственно концепция кондратьевских длинных циклов (или волн) изначально основывалась на том, что на одной фазе волны цены растут (повышательная фаза), а на другой – падают (понижательная фаза) (см. Главу 6). Современные дефляционные явления в западной и мировой экономике объясняются как раз тем, что в настоящее время она находится на понижательной фазе пятого длинного кондратьевского цикла. Дефляция всегда была характерна для депрессивных периодов в экономике, а в настоящее время также проявляется в связи с тем, что мировая экономика стала глобальной, но механизмы ее регулирования отсутствуют.

Рассмотрим оба тезиса подробнее.

Отсутствие регулирования на наднациональном уровне. Важно понимать, что в современной мировой экономике на глобальном уровне нет сильного и отработанного механизма с использованием монетарных и немонетарных мер, подобного регулированию на национальном уровне. Поэтому на наднациональном уровне во многом действуют неискаженные экономические законы, подобные тем, которые в прежние времена проявляли себя в национальной рыночной экономике. Это выражалось в бумах и спадах среднесрочных жюгляровских циклов (см., например: Juglar 1889; Туган-Барановский 2008 [1913]; Гринин, Коротаев 2010; 2012; Гринин и др. 2010), а также в виде инфляционных и дефляционных фаз длинных кондратьевских циклов (Кондратьев 2002 [1926]; Гринин, Коротаев 2012). Можно также упомянуть, что поскольку нет единого мирового социального законодательства о труде, в отношении многих базисных товаров действует жесткая конкуренция, когда дешевизна товаров обеспечивается более низким уровнем жизни и более высокой эксплуатацией. Дешевый экспорт, к производству которого подключаются все больше стран с низким уровнем жизни, частично ограничивает инфляцию в богатых странах.

Указанные и прочие аналогии между мировой экономикой и национальной экономикой без государственного регулирования могут помочь в объяснении циклов мировой конъюнктуры и ее инфляционно-дефляционных трендов.

Итак, в современной мировой экономике на глобальном уровне нет отработанного антициклического механизма, поэтому во многом действуют неискаженные экономические законы, проявляющие себя, как и в прежние времена, в виде сменяющих друг друга коротких или длинных циклов конъюнктуры.

Цикличность инфляции и дефляции. Возврат угрозы дефляции в последние годы только на первый взгляд кажется странным, но на самом деле это достаточно закономерное явление. Причина дефляции в настоящий момент кроется в том, что смена инфляции и дефляции на довольно длительных интервалах имеет циклический характер. Это создает долгосрочные колебания, что было замечено задолго до Н. Д. Кондратьева. Он сумел увидеть за этим феноменом, который до этого просто отмечался некоторыми экономистами, закономерное явление и предложил рассматривать такие колебания как длинные циклы, которые имеют эндогенную природу. Согласно его теории во время длительного подъема (повышательной фазы длинного цикла) преобладают периоды инфляции, которая дополнительно разгоняет спрос. Во время длительных периодов, когда рост слабый, а депрессия длится много лет (понижательная фаза длинного цикла), напротив, преобладают периоды дефляции (Кондратьев 2002 [1926]), как, например, видно на Рис. З-2 (см. выше) в период Великой депрессии.

Данная логика в отношении колебаний цен, однако, перестала работать на понижательной фазе четвертой К-волны, в 1970–1980-е гг., когда снижение темпов роста ВВП сопровождалось не дефляцией, а инфляцией. Это новое явление получило название стагфляции. Конечно, важнейшую роль здесь сыграли повышения цен на энергоносители в результате действий картеля ОПЕК, а также на другое сырье и отход от золотого стандарта. Как мы уже говорили, в 1980– 1990-е гг. именно инфляция была одной из важнейших проблем западных стран, а дефляция в Японии выглядела исключением.

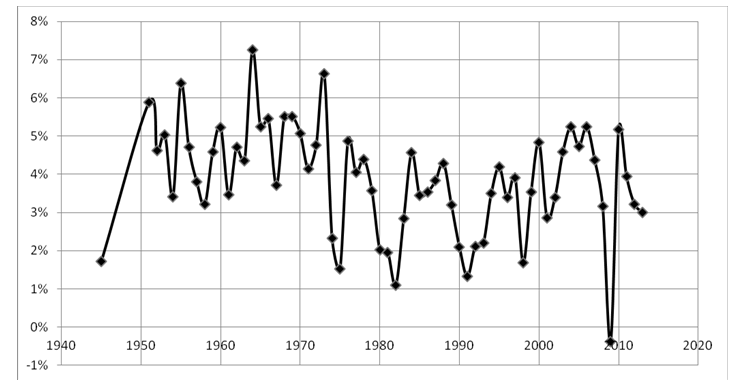

В итоге складывалось убеждение, что ценовые ритмы изменились. С одной стороны, в этом был резон, так как более искусные и научно обоснованные антициклические меры правительств повлияли на характер длинных ценовых волн. Но с другой стороны, в повышательной фазе пятой кондратьевской волны (1980–2000-е гг.) в связи с глобализацией усилились экономические и финансовые связи в мировой экономике, в результате чего в глобальной экономике во многих отношениях произошел возврат к прежней (дорегулируемой) форме протекания экономических циклов (см. выше). В этой связи идея, что повышательные и понижательные фазы кондратьевских волн лучше отслеживать по темпам роста ВВП, безусловно, абсолютно правильная, однако жизнь показала, что и об инфляционно-дефляционных колебаниях забывать никак нельзя. Динамику четвертой и пятой кондратьевских волн см. на Рис. З-6.

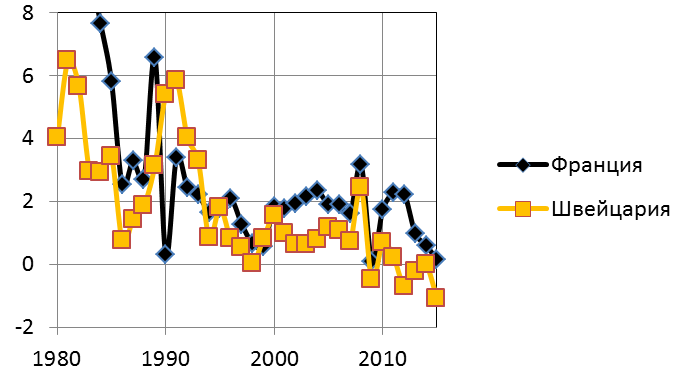

Это и объясняет возврат дефляции на понижательной фазе пятой К-волны, то есть в настоящее время (как представлено на Рис. З-5 в отношении Франции и Швейцарии, похожая ситуация сложилась и в других развитых странах).

Рис. З-5. Динамика темпов инфляции (% в год) во Франции и Швейцарии, 1980–2015 гг.

Источник: IMF 2016. Рассчитано по индексу потребительских цен.

Рис. З-6. Четвертая и пятая кондратьевские волны в динамике годовых темпов роста мирового ВВП

Источники: Maddison 2010 (1940–2008 гг.); IMF 2016.

Политика центральных банков, дефляция и нарастающие экономические проблемы. Несмотря на очень активные монетарные меры ЦБ, угроза дефляции не отступает, а ценовые «пузыри» начали сдуваться. Это связано именно с глобализацией мировых финансов и мировой экономики при отсутствии должного уровня регулирования. Против мировых тенденций не устоял даже такой, казалось бы, апробированный механизм, как договоренности ОПЕК. Они фактически перестали работать (и если и будут далее работать, то далеко не так эффективно, как ранее).

Возник парадокс – деньги в экономику ЦБ вливают в огромных масштабах, процентные ставки снижены практически до нулевого японского уровня, все активнее вводятся отрицательные ставки, а инфляция не растет. Мы объясняли это тем, что усилия ЦБ только частично могут компенсировать сокращение других денежных механизмов, которые в предыдущие годы вызывали бум (Гринин, Коротаев 2015). Беспрецедентные действия центральных банков, прибегающих к эмиссии в разных формах и другим финансовым технологиям для насыщения экономик дешевыми деньгами, не дают развиться дефляционному тренду в полной мере, поэтому чаще речь идет о низкой инфляции или так называемой дезинфляции (отсутствии инфляции). Тем не менее в целом дефляционный тренд становится все более очевидным. Он захватывает уже и развивающиеся экономики, в том числе Китай, хотя еще в 2011 г. для китайского руководства инфляция была важнейшей и наиболее тревожной проблемой. Даже в России темпы инфляции в 2016 г. стали снижаться не без воздействия мировых тенденций. Итак, хотя без этих вливаний ЦБ дефляция бы усилилась, а вместе с этим увеличилось бы число банкротств и снизился рост ВВП, уже очевиден тупик, в который заведут такие меры. Мы считаем, что при таких низких ставках уже перейден порог предельной полезности, новые вложения не работают. Соответственно, отдача падает. Главная проблема сегодня – отсутствие выгодных и/или безопасных вложений для гигантски увеличившихся с 1990-х гг. денежной массы и денежных производных инструментов.

Западные экономики находятся между Сциллой слабого экономического роста с низкими ставками и Харибдой сверхзадолженности, которая может грозить государственным дефолтом. Сегодняшняя уникальная ситуация для многих стран, когда их долг растет, а стоимость обслуживания долга (за счет повышения стоимости гособлигаций и соответственно понижения их доходности) даже уменьшается, хотя в краткосрочном периоде и выгодна, в реальности загоняет эти страны в ловушку. Во-первых, страдают пенсионные и социальные фонды данных государств, которые не смогут в результате низких бонусов обеспечить рост пенсионно-социальных накоплений для десятков миллионов будущих пенсионеров. Во-вторых, такая ситуация снижает возможность нового витка экономического роста, поскольку появление новых сфер выгодных инвестиций неизбежно повысит стоимость кредита, тем самым обслуживание значительно выросшего государственного долга станет очень тяжелым, а то и неподъемным делом.

Навстречу новому кризису

Последние изменения в мировой экономике, сырьевых отраслях, на фондовых рынках и в политике центральных банков свидетельствуют об усилении депрессивных и дефляционных явлений. Мы предполагаем, что в 2017 г. эти явления будут усиливаться. Исходя из всего вышесказанного, мы считаем, что мировая экономика движется к новому финансово-экономическому кризису. Но в отличие от 2008 г. это будет, вероятно, не внезапный коллапс, а скорее медленное вовлечение в рецессию и финансовое сжатие для некоторых сегментов экономики, что окажет кумулятивное влияние на финансовый сектор и другие области экономики. В некоторых отраслях, в частности в мировой торговле, мы, по сути, уже наблюдаем такой ползучий кризис, когда объемы торговли в денежном выражении в 2015 и 2016 гг. падают, а транспортный сектор, особенно контейнерные перевозки, испытывает большие трудности. Отметим, что именно дефляционный тренд, особенно снижение цен на нефть, создал такую ситуацию в мировой торговле. По тоннажу некоторый рост все-таки имеется.

Мы предполагаем, что более явные признаки кризиса, когда уже можно будет говорить именно о кризисе, а не о его предвестниках, могут проявиться во второй половине, ближе к концу 2017 или в 2018 г. При этом, весьма вероятно, нас ожидает именно «вязкая» рецессия без значительных провалов, но и без возможности существенно изменить ситуацию в течение 2–3 или даже более лет.

Почему данная ситуация отличается от событий 2008 г.? С одной стороны, различные негативные проявления в экономике в 2015-м и начале 2016 г. в тех или иных моментах напоминают ситуацию в 2006–2007 гг., когда усугублялись проблемы с ипотекой, росла волатильность на фондовых рынках, имелись другие предвестники кризиса, которые казались преодолимыми и временными. С другой стороны, ситуация существенно отличается.

Во-первых, кризис 2008 г. был кризисом между повышательной и понижательной фазами пятой К-волны, а такие переломные моменты приобретают особую силу. Это также объясняет столь большой масштаб кризиса 2008–2010 гг., так же как и кризиса 1974–1975 гг.

Во-вторых, период до 2006–2008 гг. – это повышательная фаза кондратьевской волны (пятой К-волны). Для повышательных фаз характерны инфляция и рост ценовых «пузырей», что мы и наблюдали в начале 2000-х гг. Однако кризисы понижательных фаз кондратьевских волн носят иной характер, они менее ярко выражены (коллапсы и обвалы могут отсутствовать или не быть столь сильными), поскольку предшествующие подъемы были относительно слабыми. Но эти кризисы носят более стабильный и затяжной характер. Мы предполагаем, что ближайший кризис (который начнется во второй половине 2017 г. или в 2018 г.) будет именно таким.

Поскольку дефляция характерна для понижательных фаз кондратьевских волн, мы не исключаем дальнейшего усиления дефляционных явлений (разумеется, с колебаниями и вариациями в разных странах). Этому может способствовать и «проедание» национальных фондов нефтедобывающих стран, и сокращение инвестиций нефтяными и другими сырьевыми корпорациями, и ряд других обстоятельств. Усиление этих трендов может выразиться и в дальнейшем «сдутии пузырей».

В настоящий момент мы наблюдаем такое «сдутие» – в последние два года это нефтяной и другие сырьевые «пузыри», которые оставались после 2008 г. Они могли оставаться за счет мягкой эмиссионной политики ЦБ. В этой связи мы предполагаем, что цены на нефть и другое сырье хотя и могут несколько повыситься, но они и близко не достигнут тех максимальных уровней, которые имели два-три года назад.

В настоящее время в мире имеется несколько «пузырей». Это «пузыри» фондовых активов, доллара (рост стоимости которого уже создает большие сложности для развития всех экономик, включая США), а также и национальных долгов, поскольку государственные облигации стали прибежищем для инвесторов. В этой связи мы предполагаем, что в ближайшие годы фондовые индексы будут весьма волатильными, но общий тренд станет постепенно и с колебаниями снижаться. Таким образом, «фондовый пузырь» будет постепенно (но не резко) «сдуваться», возможно, достигнув в итоге уровня 2009 г. Такому тренду будет способствовать и уменьшение доходности корпораций, что мы уже наблюдали в 2016 г.

Относительно доллара с большой вероятностью можно сказать, что, хотя объективно его стоимость завышена, в ближайшие год-полтора не будет его заметного снижения, поскольку пока ФРС продолжает настаивать на повышении ставок (правда, риторика здесь амбивалентная), а американская экономика хотя и относительно небольшими темпами и неоднозначно, но продолжает расти. Поэтому доллар будет оставаться для инвесторов более надежным активом. Но уже в течение прогнозируемого выше кризиса в связи с ухудшением экономической ситуации в США и соответствующими действиями по смягчению монетарной политики ФРС можно ожидать падения курса доллара по отношению к другим валютам. Это, кстати, может несколько (но не радикально) противодействовать дефляционным трендам (что наблюдается в первые недели после прошедших президентских выборов в ноябре 2016 г.). Не исключено, однако, что ФРС начнет сознательно «толкать» курс доллара к понижению либо усилятся инфляционные тенденции в связи с возможной сменой внешнего экономического курса США.

Что касается «пузыря» государственных облигаций, то здесь ситуация будет неоднозначной. В настоящее время в связи с резким сокращением сфер выгодного приложения капиталов, которые, как мы предполагаем, продолжат сокращаться, для инвесторов главным остается именно сохранение своих капиталов. Особенно это касается таких консервативных инвесторов, как пенсионные и иные социальные и национальные фонды. В связи со сказанным, скорее всего, «пузырь» государственных облигаций будет продолжать «надуваться», однако это будет касаться только рынка надежных гособлигаций (американских, немецких, японских, швейцарских). Но даже здесь все более важным держателем гособлигаций будут оставаться ЦБ этих стран. Что же касается рынка облигаций менее надежных государств, который оправился от кризиса 2009–2011 гг., он если и будет расти, то недолго, а далее вновь может послужить источником общего кризиса[2].

Число инвесторов, предпочитающих более рисковые операции, сократится, о чем уже свидетельствуют проблемы многих хедж-фондов. В этой связи можно ожидать, что отсутствие сфер выгодного вложения для инвесторов, во-первых, поддержит рынок золота и, возможно, других драгоценных металлов, в перспективе эти рынки могут расти; а во-вторых, может усилить мобильность части капитала, который будет стремиться прийти на любой рынок, где ожидается более высокая прибыль, но это также будет способствовать потере капитала в результате падений или снижений этих рынков. История с Шанхайской и Шэньчжэньской биржами в Китае показывает, как это может происходить.

Описанная ситуация, в том числе с проблемами государственного долга, дает основания предполагать, что предсказанный нами кризис и депрессия (в 2017/ 2018 и последующие годы) будут затяжными. Как и в период 2010–2015 гг., здесь могут наблюдаться подъемы, но они (в полном соответствии с теорией длинных циклов) будут вялыми (см. Главы 7 и 10).

В целом выход из депрессии будет связан с завершением понижательной фазы пятой кондратьевской волны и началом повышательной фазы шестой кондратьевской волны (примерно в 2020-х гг., наиболее вероятно, в середине 2020-х гг., но, возможно, и ранее) (см. Главы 7, 10, 11).

Дональд Трамп и возможный кризис

Спровоцировать начало нового кризиса может в принципе любое событие в любой стране. Угадать его не представляется возможным. Но в связи с избранием Дональда Трампа президентом США мы не исключаем, что именно его деятельность может стать спусковым крючком для «сползания» в кризис. При этом прогнозируемый нами срок такого «сползания» вполне укладывается в «график» его активности. Ведь он обещал уже в первые сто дней своего президентства выполнить целый ряд рискованных обещаний. Таким образом, уже в первой половине 2017 г. в случае, если такие действия, как, например, попытки навязать Мексике или Китаю новые условия торговли и иных экономических взаимодействий, будут осуществлены, они могут вызвать ухудшение обстановки в мировой экономике и на фондовых рынках. Кроме того, повышение импортных пошлин может воздействовать на рост цен, а также на рынок государственных облигаций и курс доллара. Остается надеяться, что благоразумие возьмет верх над предвыборными обещаниями (хотя на этот счет имеются большие сомнения). Тем не менее наш объективный анализ показывает, что независимо от личностей условия для нового кризиса уже созданы и многое говорит о том, что он все-таки начнется.

Библиография

Гринин Л. Е., Коротаев А. В. 2010. Глобальный кризис в ретроспективе. Краткая история подъемов и кризисов: от Ликурга до Алана Гринспена. М.: ЛКИ/URSS.

Гринин Л. Е., Коротаев А. В. 2012. Циклы, кризисы, ловушки современной Мир-Системы. Исследование кондратьевских, жюгляровских и вековых циклов, глобальных кризисов, мальтузианских и постмальтузианских ловушек. М.: ЛИБРОКОМ.

Гринин Л. Е., Коротаев А. В. 2015. Дефляция как болезнь современных развитых стран. Анализ и моделирование мировой и страновой динамики: методология и базовые модели / Ред. В. А. Садовничий, А. А. Акаев, С. Ю. Малков, Л. Е. Гринин, с. 241–270. М.: Моск. ред. изд-ва «Учитель».

Гринин Л. Е., Коротаев А. В., Малков С. Ю. 2010. Математическая модель среднесрочного экономического цикла. Прогноз и моделирование кризисов и мировой динамики / Ред. А. А. Акаев, А. В. Коротаев, Г. Г. Малинецкий, с. 287–299. М.: ЛКИ/URSS.

Кондратьев Н. Д. 2002 [1926]. Большие циклы экономической конъюнктуры. В: Кондратьев, Н. Д. Большие циклы конъюнктуры и теория предвидения. Избранные труды, с. 341–400. М.: Экономика.

Кругман П. 2013. Когда экономическая осмотрительность становится безрассудством. Независимая газета 27 мая. URL: http://www.ng.ru/ krugman/2013-05-27/5_wariness. html.

Мануков С. 2016. Мировая торговля села на мель. Expert Online 26 февраля. URL: http://expert.ru/2016/02/26/krizis-v-mirovoj-torgovle.

Туган-Барановский М. И. 2008 [1913]. Периодические промышленные кризисы. М.: Директмедиа Паблишинг.

David P. A., Solar P. 1977. A Bicentenary Contribution to the History of the Cost of Living in America. Research in Economic History 2: 1–80.

Hilsenrath J. 2010. Deflation Defies Expectations – and Solutions. URL: http:// online.wsj.com/news/articles/?mg=reno64-wsj&url=http%3A%2F%2Fonline.wsj.com% 2Farticle%2FSB10001424052748704249004575384944103200032.htm.

IMF (International Monetary Fund). 2016. World Economic Outlook (WEO) database. Washington, DC: International Monetary Fund.

Juglar C. 1889. Des crises commerciales et de leur retour périodique en France, en Angleterre et aux Etats-Unis. 2ème ed. Paris: Librairie Guillaumin et Cie.

Maddison А. 2010. World Population, GDP and Per Capita GDP, A.D. 1–2008. URL: www.ggdc.net/maddison.

World Bank. 2016. World Development Indicators Online. Washington, DC: World Bank. URL: http://data.worldbank.org/indicator.

[1] Дж. М. Кейнс объяснял такой парадокс тем, что потребители откладывают покупки, рассчитывая на снижение цен. Но ситуация в Японии и на Западе существенно сложнее этой психологической преграды к расширению спроса.

[2] В последние месяцы 2016 г., в частности, растут доходности облигаций ряда стран, а также начались проблемы с облигациями разных стран с очень длительными сроками погашения (50–100 лет).